- Телефонный справочник администрации

- +7(800)550-50-30 Многофункциональный центр

- 112+7(498)698-50-11+7(498)698-50-06 Единая дежурно-диспетчерская служба

- +7(495)562-30-77 Пенсионный фонд

- +7(498)602-19-26 Управление социальной защиты

- +7(495)995-00-99 Горячая линия АО «Мособлэнерго»

- 122 Единая горячая линия Московской области

- 0150 Единый колл-центр для предпринимателей

- Муниципальные учреждения ► Учреждения здравоохранения ► Государственные организации ► Общественные организации ►

Памятка для юридических лиц при работе с самозанятыми

С 1 января 2019 года Федеральным законом от 27.11.2018 № 422-ФЗ (далее - Закон) на территории Московской области введен новый специальный налоговый режим «Налог на профессиональный доход», получивший неофициальное название налог для самозанятых. Помимо Подмосковья, как пилотный проект, он будет действовать 10 лет в Москве, Республике Татарстан и Калужской области.

Воспользоваться этим режимом могут те физические лица и индивидуальные предприниматели, кто не имеет наемных работников, продает товары собственного производства, оказывает услуги, зарабатывая на этом не больше 2,4 млн рублей в год.

Налоговая ставка составляет 4% или 6% в зависимости от того, кто потребитель их услуг – физическое или юридическое лицо.

При сотрудничестве организации с физическими лицами, уплачивающими налог на профессиональный доход (далее – НПД), необходимо учитывать ряд обстоятельств.

Важно не подменять трудовые отношения с сотрудниками на гражданско-правовые, переводя их в статус самозанятых. Заключая договора, нужно учитывать ограничение, установленное законом, - организация не должна состоять в трудовых отношениях с самозанятым, а если последний ранее работал в этой организации, то с момента его увольнения должно пройти более двух лет. Это ограничение прямо оговорено пп.6 п.2 ст. 6 Закона.

Законом предусмотрены и другие ограничения, связанные с применением НПД. Они сгруппированы по видам доходов и объектам налогообложения в п.2 ст.4 и в п.2 ст.6 Закона соответственно.

До заключения договора с плательщиком НПД стоит проверить его статус. Для этого можно запросить у физического лица выписку из приложения «Мой налог», где будет актуальная информация о регистрации в качестве самозанятого, или самостоятельно бесплатно проверить факт регистрации на сайте ФНС.

Составление договора. Рекомендации по порядку заключения договоров с самозанятыми даны в письме ФНС России от 20.02.2019 № СД-4-3/2899@). При этом необходимо руководствоваться нормами гражданского законодательства.

За основу документа можно взять договор гражданско-правового характера вашей организации и внести туда необходимые сведения. Так как у компании, работающей с самозанятым, отсутствует обязанность удержания с его доходов НДФЛ и уплаты страховых взносов, целесообразно отразить статус самозанятого в договоре. Также в договоре можно зафиксировать обязанность подрядчика своевременно информировать клиента о прекращении по тем или иным причинам своего статуса.

Можно прописать, что в течение срока действия договора самозанятый не снимется с учета, а также установить штрафы за неуведомление заказчика о потере статуса. Эти пункты важны в связи с тем, что, если исполнитель потеряет свое право на применение этого специального налогового режима, заказчик услуг будет обязан удержать с дохода физического лица НДФЛ и уплатить страховые взносы.

В договоре также должны быть зафиксированы стандартные пункты:

- дата заключения, срок действия и предмет договора;

- порядок оказания услуг, соответствие услуг определенным требованиям;

- описание процедуры сдачи-приемки, правила подписания акта;

- последствия в случае несоответствия качества услуг заявленным требованиям;

- стоимость услуг и способы оплаты;

- права, обязанности и ответственность сторон;

- порядок изменений условий договора;

- варианты разрешения споров;

- реквизиты.

Письменный договор не потребуется, если услуга оказывается самозанятым по сделке, исполняемой немедленно при заключении договора. В этом случае договор будет подтверждаться уплатой заказчиком денег за оказанные услуги.

Чеки и формирование состава затрат. Только чек может подтвердить расходы компании на услуги плательщика НПД для включения их в состав затрат при определении налоговой базы по налогу на прибыль организаций. Это предусмотрено п.8 ст.15 Закона. На основании положений пп.49 п.1 ст.264 НК РФ вышеуказанные затраты могут быть включены организацией-заказчиком в состав прочих расходов, учитываемых для целей исчисления и уплаты налога на прибыль.

Согласно п.1 ст.14 Закона при расчетах самозанятый обязан сформировать чек и передать его компании-заказчику, это корреспондирует его обязанности по отражению своих доходов в налоговой базе. Если самозанятый, нарушая закон, не передает чек, его клиент вправе сообщить об этом в ФНС России, проще всего это сделать через сервис «Обратиться в ФНС России» на сайте www.nalog.ru.

Чек формируется в мобильном приложении «Мой налог». В нем должны быть указаны наименование услуги или товара и идентификационный номер налогоплательщика юридического лица - заказчика услуг или покупателя товара. Обязанность сообщить свой ИНН возлагается на заказчика. Храниться чек может как на бумаге, так и в электронном виде.

Если в процессе взаимодействия между плательщиком НПД и организацией на основе договоров поручения, договоров комиссии либо агентских договоров участвует посредник, тогда формированием чека занимается посредник. При этом посредник обязан применять контрольно-кассовую технику, если такая обязанность на него возложена законодательством о применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации.

В соответствии с п.3 ст.14 Закона плательщик НПД обязан передать чек в момент расчета, если он производится наличными или с использованием электронных средств платежа. При иных формах расчета чек должен быть передан до 9-го числа месяца, следующего за тем, в котором была произведена оплата.

Если компании пришлось вернуть деньги и аннулировать чек, необходимо внести соответствующие изменения в суммы расходов, которые учитываются при расчете налоговой базы. Порядок корректировки будет зависеть от режима налогообложения, который применяет юридическое лицо.

Инспекция Федеральной налоговой службы по г. Красногорску Московской области

ЗАДАТЬ ВОПРОС ГЛАВЕ Г.О. КРАСНОГОРСК

Больше новостей о жизни округа читайте в официальном телеграм-канале «Красногорск.Новости»

ДРУГИЕ МАТЕРИАЛЫ РУБРИКИ

В настоящее время отопление и ГВС подано на 12 МКД. Сейчас восстанавливают в трех многоквартирных домах по...

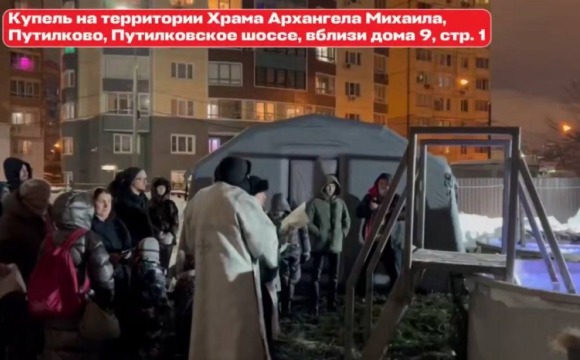

20.01.2026Напоминаем, что в этом году в городском округе Красногорск подготовлено восемь мест для крещенских купаний.

18.01.2026Зима - в самом разгаре, а в выходные по прогнозам синоптиков в Подмосковье придут настоящие крещенские морозы!

16.01.2026Подарить вторую жизнь главному символу Нового года можно, сдав его на переработку.

16.01.2026Уважаемые красногорцы и жители округа! Подготовили для вас список предстоящих лыжных мероприятий на территории...

14.01.2026В ДК «Подмосковье» Глава городского округа Красногорск Дмитрий Владимирович Волков принял участие в торжественном...

30.12.2025

Все обращения рассматриваются в соответствии с Федеральным законом от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации», Федеральным законом от 9 февраля 2009 года № 8-ФЗ «Об обеспечении доступа к информации о деятельности государственных органов и органов местного самоуправления» законом Московской области от 05.10.2006 № 164/2006-03 «О рассмотрении обращений граждан», распоряжением администрации городского округа Красногорск от 14.03.2019 № 148 «Об утверждении регламента рассмотрения обращений граждан в администрации городского округа Красногорск Московской области».

В соответствии с законодательством не рассматриваются анонимные обращения, обращения, содержащие нецензурные либо оскорбительные выражения, угрозы жизни, здоровью и имуществу должностного лица и членов его семьи, а также скрытая и явная реклама.

Порядок приема обращений граждан